16 апреля 2024

Программа долгосрочных сбережений (ПДС) - это новый долгосрочный сберегательный продукт

Который позволит сформировать дополнительный финансовый ресурс на долгосрочные стратегические цели, а также финансовую подушку безопасности, в том числе на случай наступления особых жизненных ситуаций.

Долгосрочные сбережения формируются гражданином самостоятельно за счет добровольных взносов

А также за счет средств ранее сформированных пенсионных накоплений и государственной поддержки в виде софинансирования.

Использование средств программы возможно на дополнительные выплаты

По истечении 15 лет действия договора или при достижении возраста 55 лет (женщины) и 60 лет (мужчины), а также в качестве единовременной выплаты.

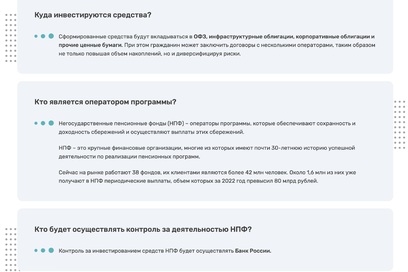

Куда инвестируются средства?

Сформированные средства будут вкладываться в ОФЗ, инфраструктурные облигации, корпоративные облигации и прочие ценные бумаги. При этом гражданин может заключить договоры с несколькими операторами, таким образом не только повышая объем накоплений, но и диверсифицируя риски.

Кто является оператором программы?

Негосударственные пенсионные фонды (НПФ) – операторы программы, которые обеспечивают сохранность и доходность сбережений и осуществляют выплаты этих сбережений.

НПФ – это крупные финансовые организации, многие из которых имеют почти 30-летнюю историю успешной деятельности по реализации пенсионных программ.

Сейчас на рынке работают 38 фондов, их клиентами являются более 42 млн человек. Около 1,6 млн из них уже получают в НПФ периодические выплаты, объем которых за 2022 год превысил 80 млрд рублей.

Кто будет осуществлять контроль за деятельностью НПФ?

Контроль за инвестированием средств НПФ будет осуществлять Банк России.

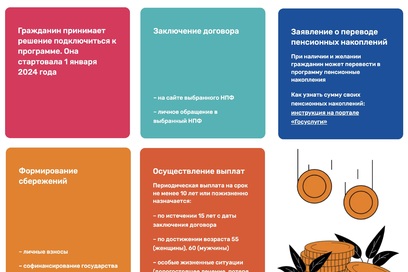

Всего 5 шагов и Вы у цели!

1. Гражданин принимает решение подключиться к программе. Она стартовала 1 января 2024 года.

2. Заключение договора:

– на сайте выбранного НПФ;

– личное обращение в выбранный НПФ.

3. Заявление о переводе пенсионных накоплений.

При наличии и желании гражданин может перевести в программу пенсионные накопления

Как узнать сумму своих пенсионных накоплений: инструкция на портале «Госуслуги»

4. Формирование сбережений:

– личные взносы;

– софинансирование государства;

– пенсионные накопления.

5. Осуществление выплат.

Периодическая выплата на срок не менее 10 лет или пожизненно назначается:

– по истечении 15 лет с даты заключения договора;

– по достижении возраста 55 (женщины), 60 (мужчины);

– особые жизненные ситуации (дорогостоящее лечение, потеря кормильца).

Часто задаваемые вопросы

Как подать заявление на участие в программе и с кем подписывается договор?

Программа стартовала 1 января 2024 года. Гражданин заключает договор долгосрочных сбережений с негосударственным пенсионным фондом. В зависимости от условий конкретного негосударственного пенсионного фонда это можно сделать в офисе НПФ или через личный кабинет.

Граждане также вправе заключать договор в пользу третьих лиц.

С какой суммы можно начать инвестировать?

Стартовый взнос определяется гражданином самостоятельно при заключении договора с негосударственным пенсионным фондом. Его сумма не ограничена.

Как часто надо пополнять счет?

Периодичность уплаты взносов по программе определяется договором.

Какой обязательный срок накопления средств для назначения выплаты сформированных средств?

Независимо от возраста гражданина при заключении договора и особых условий трудовой деятельности, основания для осуществления периодической выплаты возникают по истечении 15 лет действия договора или при достижении возраста 55 лет для женщин и 60 лет для мужчин.

Можно ли забрать вложенные средства до наступления оснований выплаты по программе за исключением особых жизненных ситуаций?

Вложенные личные средства до наступления основания для выплаты можно забрать в любое время в размере, определяемом договором (в том числе с учетом возможных пеней). Средства накопительной пенсии, переведенные в программу, а также средства софинансирования государства и инвестиционный доход по указанным средствам забрать не получится.

Какие особые жизненные ситуации позволяют досрочно снять средства без потерь?

Гражданин может выбрать – снять частично или всю сумму на оплату дорогостоящего лечения или при потере кормильца.

Какими будут размер взноса и периодичность, можно ли менять эти параметры в процессе?

Размер взносов и периодичность их уплаты, а также порядок изменения данных параметров определяются условиями договора долгосрочных сбережений, заключенного между негосударственным пенсионным фондом и гражданином.

Гарантируют ли НПФ доходность вложенных средств?

По закону фонды должны инвестировать средства своих клиентов только в финансовые инструменты, обладающие наилучшим соотношением между ожидаемой доходностью и рисками. В случае нарушения этого требования Банк России обязывает фонд возместить клиентам понесенные потери.

За последние 5 лет НПФ получали положительную доходность на свои инвестиции, которая превышает уровень инфляции.

Негосударственные пенсионные фонды обеспечивают сохранность сформированных средств.

При досрочном получении средств в случае возникновения особой жизненной ситуации сохранится ли накопленный доход на вложенные средства? Или досрочное снятие в любом случае означает потерю дохода?

В случае возникновения особой жизненной ситуации гражданин вправе забрать до 100% сформированных средств с учетом полученного инвестиционного дохода, независимо от срока формирования средств.

Сколько счетов может иметь один человек?

Гражданин имеет право заключить неограниченное количество договоров долгосрочных сбережений.

Можно ли открыть счет не на себя, а на ребенка? Если да, то как и когда ребенок сможет воспользоваться накопленными средствами? При достижении какого возраста? Сможет ли он сам забрать средства или это должен будет сделать тот, кто открывал счет?

Договор долгосрочных сбережений можно заключить в пользу своего ребенка или любого другого лица независимо от его возраста. При этом основания возникновения права на осуществление выплат идентичны (15 лет по истечении договора долгосрочных сбережений или 55 лет для женщин и 60 лет для мужчин). Порядок выплаты выкупной суммы (кто получает, в каком объеме и т.д.) в случае расторжения договора определяется условиями расторгаемого договора.

Нужно ли будет платить налог с полученных доходов? Какой и когда?

Доход от инвестирования средств по программе не облагается налогом на доходы физических лиц, за исключением расторжения договора долгосрочных сбережений (при досрочном расторжении договора в случае получения налогового вычета на взносы, уплаченные по программе, гражданин также обязан вернуть сумму налогового вычета, полученную за все предыдущие годы получения такового).

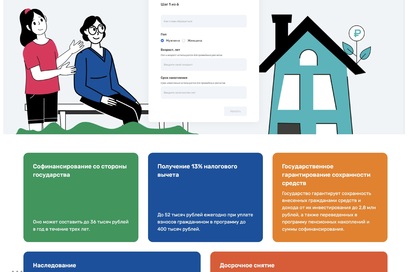

Софинансирование уплачиваемых взносов со стороны государства: какие условия, механика начисления?

Право на софинансирование уплаченных взносов возникает в отношении граждан, заключивших договор долгосрочных сбережений и уплативших не менее 2000 рублей в год. Софинансирование будет осуществляться ежегодно в течение трех лет в размере, определенном с учетом уплаченных взносов за истекший календарный год и среднемесячного дохода гражданина, но не более 36 тыс. рублей в год.

Налоговый вычет можно будет получить один раз? Или каждый год от суммы, внесенной за прошлый год?

Гражданин имеет право на получение налогового вычета ежегодно от суммы уплаченных взносов в размере до 400 тыс. руб. за год.

Можно ли менять оператора программы, переходить от одного НПФ к другому?

Гражданин имеет право перевести сформированные средства по программе без потери инвестиционного дохода из одного негосударственного пенсионного фонда в другой один раз в пять лет.

Может ли человек сам выбирать, во что инвестировать средства?

Управление средствами по программе осуществляется негосударственными пенсионными фондами самостоятельно или через управляющие компании без участия гражданина.

Как человек сможет отслеживать состояние своих накоплений?

Информация о состоянии счета по программе предоставляется негосударственным пенсионным фондом гражданину по его требованию или через его личный кабинет в негосударственном пенсионном фонде.

Кто кроме НПФ сможет управлять средствами граждан?

Формирование долгосрочных сбережений является деятельностью исключительно негосударственных пенсионных фондов.

Что произойдет с накопленными средствами в случае банкротства оператора? Как работает гарантирование? Что будет, если накопленная сумма будет выше 2,8 млн рублей?

В случае банкротства негосударственного пенсионного фонда Агентство по страхованию вкладов гарантирует сохранность внесенных средств граждан и доход от их инвестирования в пределах 2,8 млн руб., а также переведенных в программу пенсионных накоплений и суммы софинансирования.

Гарантийное возмещение по требованию гражданина выплачивается на банковский счет гражданина или переводится в другой негосударственный пенсионный фонд на формирование долгосрочных сбережений.

Восполнение средств свыше 2,8 млн руб. будет осуществляться в рамках конкурсного производства.

Какой размер оплаты услуг оператора программы будет установлен?

Программа предусматривает постоянное вознаграждение в размере 0,6% средней совокупной стоимости средств в 2024-2026 гг. и 0,5% начиная с 2027 г. и переменное вознаграждение 20% до бенчмарка и 25% после бенчмарка из дохода от размещения средств.

Наследование вложенных средств: каковы условия? Кто и в какие сроки может получить накопленные средства в качестве наследника? Что для этого надо будет сделать?

Право на наследование сформированных средств по программе возникает до назначения ежемесячной выплаты гражданину в размере сформированных средств или в случае назначения гражданину выплаты на определенный срок в размере сформированных средств за вычетом выплаченных средств гражданину.

Выплата осуществляется правопреемникам при обращении за указанной выплатой в течение шести месяцев со дня смерти гражданина в порядке, определенном договором долгосрочных сбережений.

Условия получения налогового вычета. Положен ли вычет, если дополнительно открыты счета ИИС и ДСЖ?

При определении налогового вычета будут учитываться взносы по договорам долгосрочных сбережений, негосударственного пенсионного обеспечения, долгосрочные договоры страхования жизни и долгосрочные индивидуальные инвестиционные счета в совокупности до 400 тыс. руб. за год.